Consumo de gas natural

Gas Entregado por Tipo de Usuario

Volumen de gas efectivamente entregado por las Distribuidoras a sus distintos tipos de clientes.

• Residenciales: Usuarios que utilizan el gas para usos típicos de vivienda única, departamentos, pisos o sus partes comunes para cubrir las siguientes necesidades:

a) Servicios centrales con calderas para agua caliente y/o calefacción en edificios de propiedad horizontal para vivienda

b) Necesidades domésticas tales como cocción de alimentos, calefacción y agua caliente, a partir de la utilización de cocinas, calentadores de ambiente, hornos, calentadores de agua, refrigeradores, secarropas, etc

• Comerciales: Usuarios que usan el fluido para actos de comercio (con actividad principal de compra, venta y permutas) y de prestación de servicios. Son usuarios habituales los establecimientos gastronómicos (bares, restaurantes, confiterías), hoteles y hosterías. También se consideran los establecimientos de salud y educación privada, la banca pública y privada y el abastecimiento de alimentos (mercados, grandes almacenes, etc.)

• Industriales: Usuarios que tienen como actividad el proceso de elaboración de productos, transformación de materias primas, reparación de maquinarias y equipos; y fabricaciones varias

• Centrales Eléctricas: Usuarios que emplean el gas para la generación de energía eléctrica (usinas). La autogeneración de energía eléctrica para establecimientos fabriles se excluye de esta clasificación

• Entes Oficiales: Son usuarios de esta categoría los entes centralizados y descentralizados, los establecimientos del área pública de la salud como hospitales, dispensarios, salas de primeros auxilios, los centros de educación públicos y en general, todos los organismos oficiales de cualquier jurisdicción, excluyendo en todos los casos aquellos cuya principal función sea un proceso productivo de bienes o la prestación de servicios con retribuciones explícitas en precios o tarifas

• GNC - Gas Natural Comprimido: Son usuarios excluyentes las estaciones de servicio, las que luego de comprimir el gas natural adquirido lo expenden para utilización como combustible en vehículos

• S.D.B. - Subdistribuidores: Entes/Sociedades de derecho privado que operan cañerías de gas que conectan el Sistema de Distribución de una Distribuidora con un grupo de usuarios, (excepción hecha del S.D.B. de la ciudad de Paraná, conectado directamente a la red troncal de gasoductos de TGN)

Mercado del Gas Licuado Petróleo (GLP)

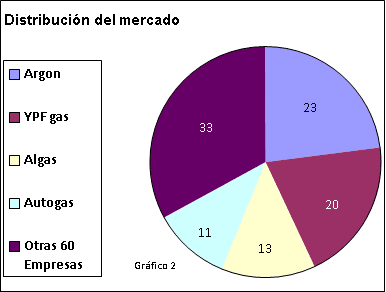

Gráfico 2: distribución del mercado de gas licuado de petróleo

En la actualidad el mercado es liderado por la firma Argón (del grupo Total) con una producción de 210.000 ton/año (gráfico 2), seguida por YPF gas con 180.000 ton/año, Algas (del grupo Repsol) con 110.000 ton/año, Autogas (del grupo Shell) con 100.000 ton/año, y 60 empresas más (Extragas, Gas Areco, Solgas, Intergas etc.) con una producción de 297.000 ton/año.

El gas licuado, no necesariamente compite con el gas natural. Hasta comienzos de la década del 90, el mercado argentino de consumo domiciliario y comercial ya superaba las 900.000 ton/año, en tanto la producción rondaba los 2.000.000 ton/año; del resto, 450.000 ton/año se utilizaban en la industria, y 720.000 ton/año se exportaban. Sin embargo en los últimos 10 años el mercado a aumentado en un 10 %.

Pese al desarrollo de gas natural y el creciente número de gasoductos, el gas licuado sigue teniendo un futuro asegurado, porque mientras el gas natural concentra su abastecimiento en los grandes centros urbanos y polos industriales, el gas licuado lo hace en los centros rurales (Industriales y domiciliarios).

Consumo y distribución de gas natural en Sudamérica

El mercado del gas natural en Sudamérica se concentra actualmente en la Argentina, ya que le corresponde el 80 % de la demanda regional. Se prevé que a corto plazo esta situación cambiará a medida que avance la integración económica regional.

Las cuencas gasíferas más productoras de la región son cuatro: en Argentina, Austral, Neuquén y noroeste, y en Bolivia en el departamento de Santa Cruz, en el futuro la provincia peruana de Camisea.

Cabe destacar que estas cuencas están lejos de los grandes centros de consumo: Buenos Aires, Santiago y San Pablo, lo que demandará grandes inversiones para integrar la región.

Demanda regional

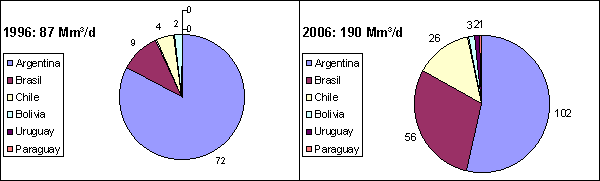

En 1.996 el consumo de la región fue de 87 Mm³/d (gráfico 3), distribuido en:

39,15 Mm³/d (45 %) para la industria.

27,84 Mm³/d (32 %) para residencias y comercios.

20,01 Mm³/d (23 %) para las plantas termoeléctricas.

Para el año 2.006 (gráfico 4), la demanda total de la región alcanzará 190 Mm³/d, más que todo por el aumento del consumo en Brasil y Chile.

Gráficos 3 y 4: distribución y demanda total de gas natural

Reservas

| Cuenca | Cantidad (Mm³) | % del total |

|---|---|---|

| Noroeste | 121.000 | 18,5 |

| Cuyo | 3.000 | 0,5 |

| Neuquén | 378.000 | 57,8 |

| San Jorge | 17.000 | 2,6 |

| Austral | 135.000 | 20,6 |

| Total | 654.000 | 100,0 |

Cuadro 4

Las reservas probadas de gas ascienden actualmente a 654,000 Mm³ en la Argentina (Cuadro 4).

Estudios recientes revelan un potencial tres veces más alto. Solamente en la cuenca noroeste, las reservas probables pendientes de descubrirse podrían ascender a 169.000 Mm³. Varias empresas están desarrollando actualmente programas exploratorios que podrían resultar en un sustancial aumento de las reservas probadas, especialmente en la cuenca Noroeste (Cuadro 5).

| Área | Exploradores | Mínimas | Probables | Máximas |

|---|---|---|---|---|

| Aguaragüe | Mobil, Braspetro, Tecpetrol, YPF | 39.500 | 59.100 | 70.400 |

| Bermejo | YPFBolivia, Amoco, Braspetro | 4.200 | 8.500 | 14.100 |

| Ramos | Pluspetrol, Repsol, Tecpetrol | 50.700 | 70.400 | 78.900 |

| Nacamtibay | N.D | 1.400 | 2.800 | 5.600 |

| Acambuco | Bridas, YPF | 16.900 | 28.200 | 42.300 |

| Total | 112.700 | 169.000 | 211.300 |

Cuadro 5

Lo que falta, pues, no es gas, ya que el volumen de exportaciones que se prevé para los próximos diez años sólo representa el 5 % de las reservas actuales. El problema radica en que los principales campos de gas están lejos de los mercados consumidores y que, en algunos casos, la infraestructura existente no da abasto para aprovechar el potencial total de producción de las diferentes cuencas gasíferas argentinas. Por ejemplo, la cuenca austral que contiene el 20 % de los recursos gasíferos de la Argentina, sólo dispone del gasoducto San Martín, cuya capacidad se ha saturado para transportar gas desde Tierra del Fuego hasta Buenos Aires.

Sin embargo, a medida que siga aumentando la exportación a Chile y Brasil (desde las cuencas de Neuquén y Noroeste), se necesitarán mayores volúmenes de gas de la cuenca Austral, para satisfacer la creciente demanda local.

Como se ha visto Argentina dispone de importantes recursos; y de una brillante oportunidad para comercializarlos. Si embargo, para movilizar esos volúmenes de gas se necesitan grandes inversiones en exploración, desarrollo de nuevas reservas y construcción de la infraestructura correspondiente de transporte (ver mapa 1).

La industria privada, local e internacional le interesa invertir en el negocio, para lo cual entre ellas y el estado, deberán pujar por las reglas de juego.

Al confirmarse suficientes reservas de gas en la porción Argentina de la cuenca del Noroeste se implementaron planes para desarrollar yacimientos y en 1.960 se construyó el primer gasoducto desde Yacuiba hasta Buenos Aires, en 1.972 se prolongó hasta Santa Cruz (Bolivia), para transportar 6 Mm³/d de gas boliviano hasta Buenos Aires. Luego se descubrieron reservas para satisfacer ambos lados de la frontera. Los descubrimientos en Argentina, Aguaragüe, Ramos, y en Bolivia, Río Grande, Porvenir y Vuelta Grande, contribuyeron a engrosar las reservas probadas. Las reservas actuales de esta región son de 237.000 Mm³, suficiente para cubrir la demanda local y asegurar a mediano plazo el abastecimiento de Brasil.

En la cuenca del Noroeste se están explorando los bloques de San Alberto y San Antonio donde proyectan levantamientos sísmicos y posterior perforación exploratoria, los datos existentes de geología de superficie y la información de subsuelo obtenida de los posos profundos cercanos, indican que los dos bloques podrían contener reservas de gas equivalentes al 50 % de las actuales de Bolivia.

En el lado Argentino del rumbo estructural se está ejecutando un programa de perforación exploratoria de seis posos de más de 5.000 m de profundidad que, de tener éxito, duplicaría la reservas probadas del campo de Aguaragüe.

En la región peruana de Camisea, se han descubierto dos estructuras gigantescas (San Martín y Cashiriari) cuyas reservas de 300.000 Mm³ permanecen inexplotadas por falta de mercados. En esta región hay otras estructuras que aún no se han probada por taladro. El total de gas del Noroeste, Aguaragüe y Casemira es de más de 500.000 Mm³, suficientes para abastecer por muchos años las exportaciones previstas a los consumidores de Brasil, Chile, Uruguay y Paraguay.

Exportaciones de gas natural

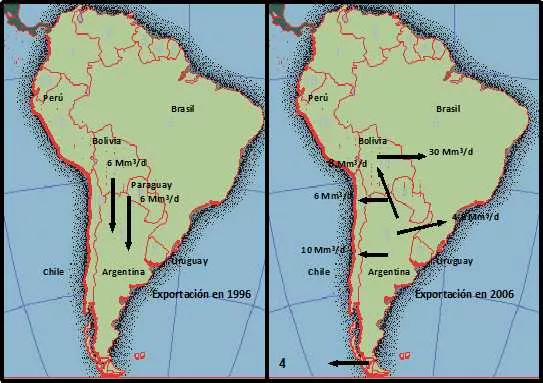

Mapa 2: Exportación-importación de gas natural

Profesores: Arquitecto Costoya. y J. F. Aguirre

Autor: Anselmo Robles Bentham, Ricardo Santiago Netto, Osvaldo Daniel Pumar. Argentina.

Editor: Ricardo Santiago Netto (Administrador de Fisicanet).

Distribución de gas natural en Sudamérica.